3つのNISA

皆さんは、NISAやiDeCoといった単語を、お聞きになったことはございますか。中にはすでに取り組んでいらっしゃる方もいるかもしれません。NISAやiDeCoは、運用口座を証券会社に開設し、自分で決めた掛け金を積み立て、将来の自助年金を形成をしていくための制度です。約20年前、「貯蓄から投資へ」のスローガンのもと、日本版401Kと言われた企業型確定拠出型年金に始まり、ようやく個人で申し込みが出来るものとしてNISA、iDeCoが身近なものになってきました。本日はNISAについて解説いたします。

NISAは、「Nippon Individual Saving Account」の略です。直訳すれば「日本の個人用貯蓄口座」です。イギリスのISA(Individual Saving Account₌個人貯蓄口座)をモデルにした日本版ISAとして、NISAという愛称がついたそうです。NISAには、つみたてNISA、一般NISA、ジュニアNISAの3種類がございます。

つみたてNISA(積立NISA、少額非課税投資制度)

・NISA口座開設は、2018年1月1日から2037年12月31日まで。(新NISAで2042年まで延長)

・2018年導入

・非課税となる年間上限投資額は40万円(月額約33000円)

・非課税投資期間は20年

・譲渡益や配当金が非課税

・途中引出が可能

・投資対象は、金融庁が定めた投資信託のみ

一般NISA

・2014年導入

・NISA口座開設は、2014年1月1日から2023年12月31日まで。(新NISAで2028年まで延長)

・投資対象は、株式、投資信託、ETF、REIT

・非課税となる年間上限投資額は120万円

・非課税投資期間は5年

・譲渡益や配当金が非課税

・途中引出可能

・つみたてNISAとの併用は不可

ジュニアNISA

・2016年導入

・口座開設は、2016年から2023年まで。(延長なし)

・対象者は0~19歳

・投資対象は、株式、投資信託、ETF、REIT

・非課税となる年間上限投資額は80万円

・非課税投資期間は5年

・制度終了後も、投資済商品はロールオーバーして20歳まで非課税で保有可能

・引出は原則18歳以降

・譲渡益や配当金が非課税

NISAのメリットは流動性と税金!

NISAのメリットとデメリットを挙げてみます。まずはメリットです。

メリット1:流動性が高い点です。引出はいつでも可能となっており、子供の教育資金として途中引き出したり、住宅ローンの控除が終わるタイミングで繰り上げ返済に回したり、そのまま老後資金に回したり、自由な使い方が可能です。

メリット2:運用益が非課税です。通常株式や投資信託で運用し、売却時の運用益や配当があれば、利益に対し20.315%が課税されます。しかしNISA口座を通して投資・運用した場合、利益は一切非課税となります。(一般NISAは、年間120間年x5年=600万円、つみたてNISAは、年間40万円x20年=800万円まで)

メリット3:つみたてNISAを通して投資できる投資信託は、金融庁の一定の基準をクリアしています。値上がりを保証するものではないですが、初心者に不向きなものや、積立投資に適さないものは除外されています。また長期的に手数料が運用実績に影響することを考慮し、販売手数料は無料で、信託報酬も低水準がルールになっています。

少額から資産形成に参加ができ、iDeCoのように60歳までといった年齢制限もありません。積立投資は、ドルコスト平均法を用いて、長期で価格変動リスクを平準化できる運用ですので、初心者でも安心して利用できます。

では次にNISAのデメリットです。

デメリット1:つみたてNISAは、金融庁が認定した180あまりの投資信託しか購入できません。つみたてNISAを扱う金融機関は、現在560社ほどありますが、そのうち100本以上の投資信託を扱っているのは、楽天証券、SBI証券、松井証券などの大手ネット証券会社の5社のみで、ほとんどが20本程度の取り扱いになっています。(記事投稿時点)投資信託が多すぎると選べなくて困ると言う方もいるかもいるかもしれませんが、ご自身の運用に適した証券会社で口座開設するよう事前に確認して下さい。ちなみに一般NISAは、国内外の株も投資信託も、全ての金融商品が購入できます。

デメリット2:NISAは損益通算の対象外です。損益通算とは、複数の金融機関で取引をしていて、例えば「A証券会社の口座では100万円の利益、B証券会社の口座では40万円の損失」という具合に、利益と損失の両方が出た場合、利益と損失を相殺し、税金を計算することをいいます。この例では、100万円から40万円を引いた60万円がトータルの利益となり、損益通算では、100万円の利益に対してではなく、60万円に対して税金がかかる計算をするので、税負担を軽くすることができます。

しかし、NISAの損失は、損益通算の対象外なので、上記の例でB証券口座がNISA口座の場合、損益通算はできませんので、A証券口座の100万円の利益に対して税金が発生します。

デメリット3:損失の繰延控除不可です。繰延控除とは、損益通算で損失を引ききれない場合に、残った損失分を3年間にわたって繰越し、翌年以降の利益から差引くことをいいます。税負担を軽くするための制度なのですが、そもそも損益通算できないNISAは、繰越控除もできません。

デメリット4:非課税枠を翌年以降に持ち越しは出来ません。例えばつみたてNISAで、今年非課税枠40万円のうち30万円しか利用しなかったからといって、翌年50万円の積立はできません。

データから見えるNISAの現状

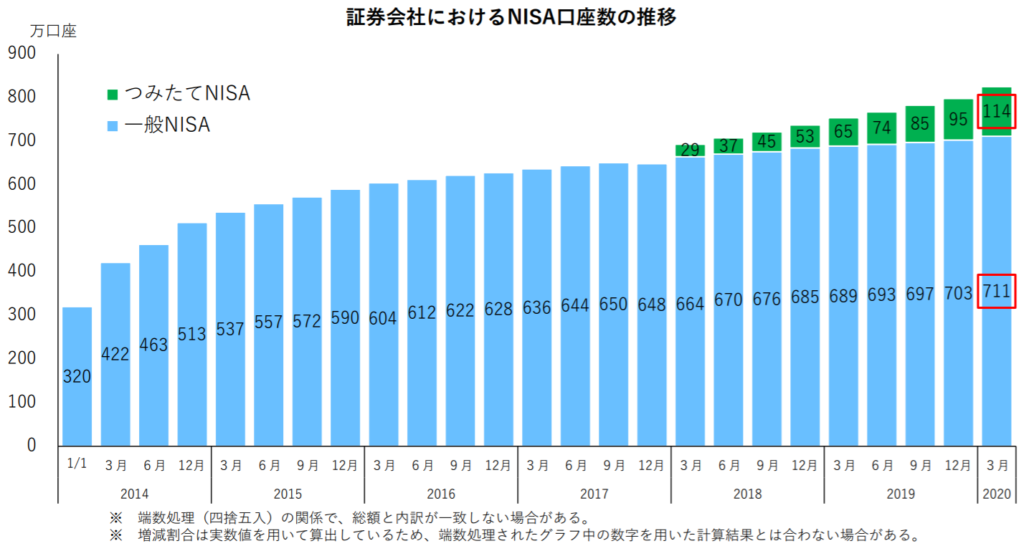

では次にいくつかグラフを紹介します。

まず加入者数ですが、つみたてNISAが114万口座(2020年3月時点)、一般NISAは711万口座(2020年3月時点)となっています。(このグラフにはないですが、ジュニアNISAは、35万口座(2019年3月時点金融庁まとめより))

2018年10月時点の、日本の人口は1億2644万人でしたから、ざっくりと約7%しかNISA口座を持っていないこになります。そして、つみたてNISAに至っては、主に全人口と言うよりは、どちらかというと現役世代が利用してほしいものでしょう。対生産年齢人口(15歳から64歳の現役世代の人口のことで2018年10月は7548万人)でみてみると(実際は20歳から50歳ぐらいでみれるとよいのですが、数字が手元になかったので生産年齢人口で計算してみました)、なんとたったの1.5%しか保有していないことになります。どちらにせよ、まだまだ十分な普及ができてるとはいいがたいですね。

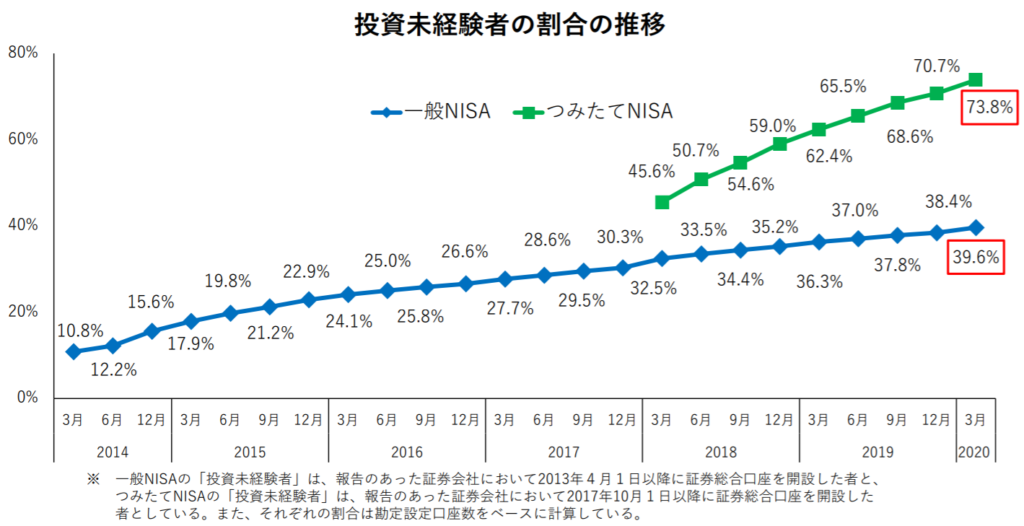

そして口座保有者の投資未経験者の割合ですが、つみたてNISAは73.8%、一般NISAが39.6%となっています。

投資経験者は、すでに株式投資を経験済み(もしくは運用中)で、既存の運用の一部を一般NISAに振替て保有し、税メリットを享受している方が多いと予想します。一方つみたてNISA口座保有者の、4人に3人が投資の未経験者となっているのは、投資の経験も知識もない状態で、いきなり高額投資は避け、とりあえず数万円からできるつみたてNISAを選択しているものと思われます。実際下記の年代別内訳をみると、何となくその傾向が分かります。

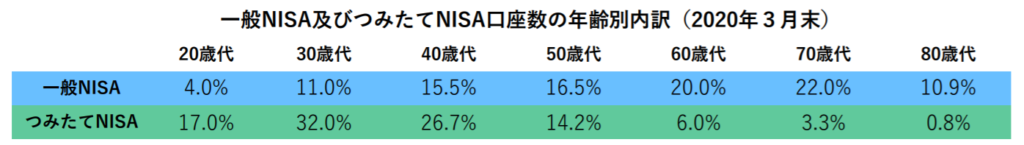

つみたてNISAは、20歳代から40歳代で全体の7割以上を占めています。子育てや家のローンなどを抱えてしまうと、まとまったお金の投資は難しく、つみたてNISAの方が使い勝手がよさそうです。

つみたてNISAは最低10年積み立てる必要があるため、年齢が高くなるにつれ運用期間が取りにくくなり、60歳以降の利用者が減少してます。(80歳代で0.8%いることも少し驚きです)

一方一般NISAは、50歳代から80歳代で全体の7割を占めていますが、日本の総資産800兆円のほとんどを、高齢者が保有しているのですから、この内訳も何となく理解できます。まとまった資金もあり、税メリットを最大限生かしたい方、投資経験がある方が多いと予想します。

ちなみに2020年3月時点における累計購入額は、一般NISAが13.3兆円、つみたてNISAが2105億円です。50歳代以上の高齢者が一般NISAを通して運用しているのが浮き彫りになっています。つみたてNISAは2018年にスタートしたばかりですし、年間40万円の上限がありますので、まだまだこれからですね。

次回はiDeCoの解説とともに、運用制度の総評を述べたいと思います。