A国とB国の2つの国がありました。

新型コロナの影響で、両国経済は厳しい落ち込みをむかえ、企業の破綻や失業率も上がりました。

そこで補助金や様々な手当などの公的支援をするため,両国は緊急処置として国債を発行しました。特にA国はB国より多くの国債を発行しました。

この緊急処置で両国共に借金が増えることになりますが、では為替相場の関係性はどうなっていくものでしょうか。

まず両国がとった経済政策は、共に市場のお金の量を増やして景気の回復を見込む、緩和政策でした。より国全体のお金の量が増えることで、お金の価値は下がりますので、インフレに傾倒していくのが一般的です。

次に両国の為替相場の関係性ですが、今回はA国はB国より多くのお金を発行しましたので、よりお金の価値が下がっていると言えます。つまりA国通貨は、B国通貨に対して通貨安(B国は通貨高)になっていくことになります。

ではここで、両国の為替相場がその後も変動せず、現状維持のままだとしたらどうでしょうか。

この場合、A国は本来通貨安になるはずの自国通貨が下がらないで済むわけですから、これはA国にとって有利な状況です。

例えばA国がB国からモノを購入する場合、通貨安になれば、同じモノを購入するにも以前よりも多くのお金をB国に支払わないと買えないはずが、変動しなかったとこで以前と同じお金で同じものを買うことができます。A国は大量の国債発行で手持ち分は増えたにもかかわらず、支払い分は変わらないで済むわけですから、今回の国債発行によって、A国はB国に対して購買力が上がり、つまり豊かになります。

もしさらにA国は世界でも信用の高い国で、また両国の力関係で、A国は発行した国債を、B国に買ってもらうことができたらとしたらいかがでしょうか。こうなるとA国にとって更に好都合です。

A国は自国の国債をB国に買ってもらい、B国から受け取ったお金でB国から色々なものを買うことができます。結果的にA国は、モノで豊かになります。(ここでいう「モノ」は、単純な物品だけでなく、企業や人も含まれます。)極端ですがこの関係性が成立している限り、A国は国債を発行すると、その分B国から資産の移転が可能といってもよいかもしれません。

B国は、A国の国債を現金化できれば、そのお金を使ってA国からモノを買うことができるのですが、現金化を許さないだけの圧力をA国が備えているとすれば、B国は国債という名の紙切れを預かってるにすぎません。

このようなA国とB国の関係性ですと、B国にとってはかなり理不尽な状況に聞こえますよね。でも実はこれとよく似た状態の国が実際にあります。ここまで単純ではないにせよ、A国・B国には皆さんがよくしっている国が当てはまります。さて国名はお判りになりますでしょうか。(答えは下段にスクロールしてください)

答え:

A国にアメリカ、B国に日本を当てはめ、今一度読み直してみてください。

この関係性は、今回の新型コロナ対策においてだけでなく、過去20年以上に渡りずっと続いています。

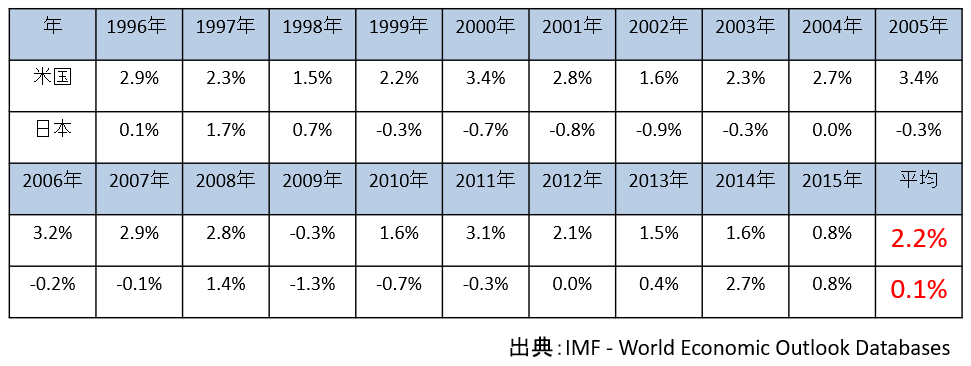

アメリカは継続的な経済成長のもと、平均インフレ率は2.2%、そして日本は0.1%程度でした。(下図参照)

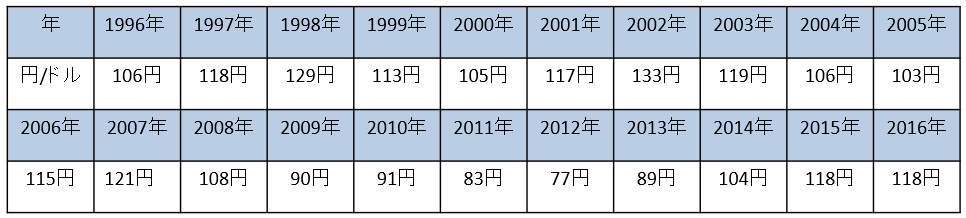

両国とも現在はインフレターゲットを2%に設定していますが、目標通りに実現できているのはアメリカです。アメリカはインフレしてきましたので、インフレしなかった日本に対して、ドル安円高に振れていてもおかしくないのですが、この20年ほどのドル円の為替相場は、1米ドル=100円前後でほぼ変わっていません。

つまりこの20年ほどでアメリカは強い米ドルでより豊かになり、日本はその逆だったということができるかと思います。(上記の以前の記事で実質実効為替レートについては解説しています)まさに失われた20年といわれるに至った理由の一つはこれです。

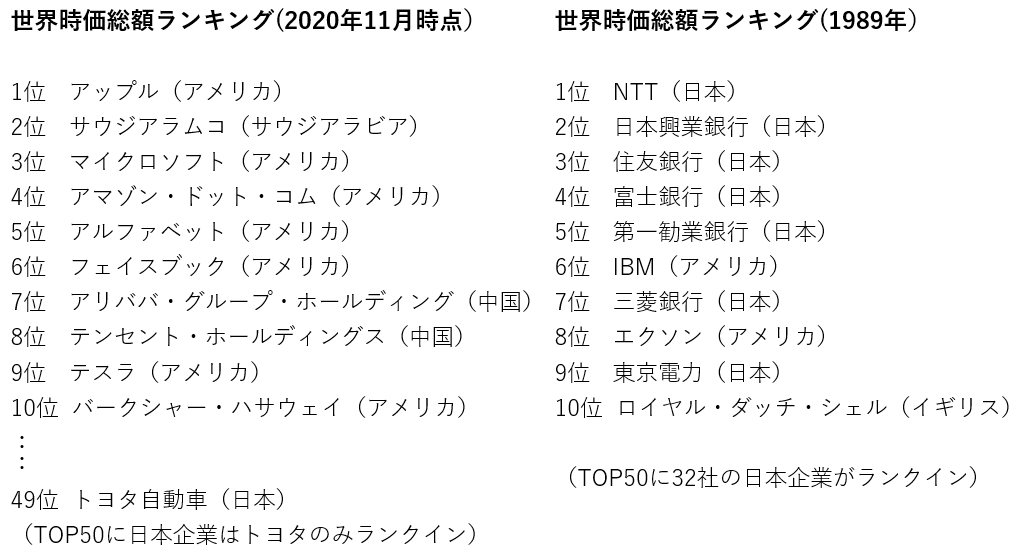

21世紀に入り、世界を牽引する企業の多くは、GAFAをはじめアメリカ企業なのは、その証拠といっても過言ではありません。たった20年程度でこれほどにまで変わってしまったのです。(下記参照)

究極はモノを持てることが豊かさの象徴です。例え貿易赤字が増えても、国債で財政を賄い、モノを世界中から集め続けるアメリカ。世界経済=アメリカ経済という方程式は、しばらく続きそうです。